大宗商品正进入超级周期?OPEC+谈判陷僵局 美布两油创新高

已有人阅读此文 - -

在衍生品交易平台CloseCross调查的101位专业投资者中,约81%的人认为大宗商品正进入超级周期(在强劲需求和滞后供应的驱动下,大宗商品的交易价格高于其长期价格趋势的时期)。本世纪初出现过一次大宗商品超级周期,一些分析人士预计,新冠疫情和能源转型的影响将引发另一个超级周期。调查发现,80%的受访者认为政府支出将推动一个超级周期,而77%的受访者表示,绿色能源转型将发挥作用。

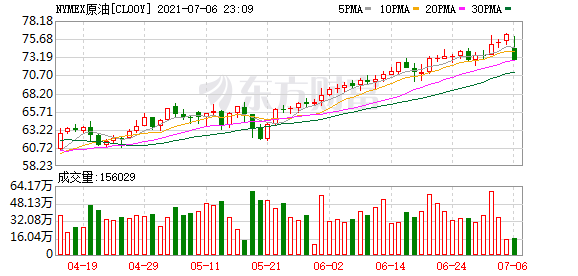

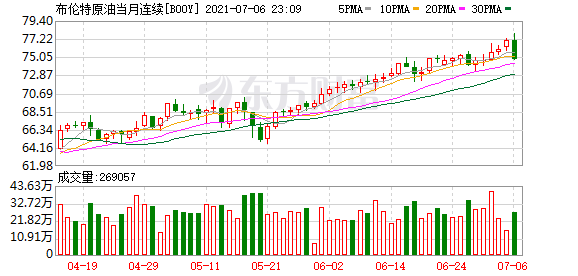

持续数日的艰难谈判后,OPEC+仍未能就增产达成一致协议。OPEC+代表周一表示,尚未确定下一次举行会议的时间。这意味着OPEC+将继续维持现有的产量水平,不会增加产量。受此影响,国际油价集体上涨,美油8月合约涨1.6%报76.36美元/桶,创2014年11月以来收盘新高;布油9月合约涨1.14%报77.04美元/桶,创2018年10月以来新高。

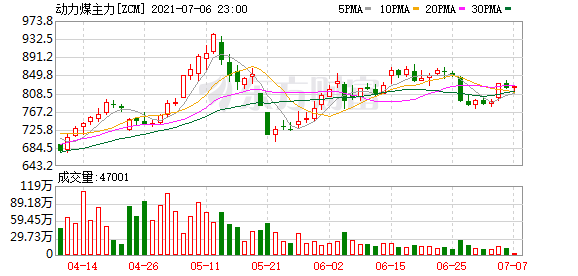

国内期货夜盘多数收涨,黑色系领涨。铁矿石涨3.47%,动力煤涨2.9%,焦炭涨2.61%,焦煤涨2.33%,热轧卷板涨2.14%,螺纹钢涨1.77%。

基本面携手成本支撑,共同推升聚酯板块

本周一,受成本与基本面供需共同推动,聚酯品种价格偏强运行,其中PTA主力盘中上行超3%,EG、短纤均触及阶段新高,收盘分别上涨2.49%和2.62%。

“从成本端来看,近期国际油价保持强势,尽管市场对于OPEC未来供应调整仍有猜测,但短期来看,考虑到夏季出行旺季到来,预计成品油消费将对油价形成支撑。”东海研究所高级能化分析师李婉莹向期货日报记者表示,从供应恢复的角度,通过对美国页岩油生产恢复情况的评估,实现全面生产复苏至少需要等待至三季度。因此,短期来看成本对聚酯板块的支撑仍旧存在。

PTA方面,据李婉莹介绍,华东一套250万吨PTA装置上周末停车,预计检修1—2周,至上周五,PTA负荷调整至79.2%。伴随主流减供,TA基差偏强运行,现货阶段性偏紧,从供需平衡表的角度看未来一个月TA处于相对紧平衡的状态。从估值上讲,近期TA现货加工费相对偏高,但短期下行压力有限。

EG方面,她表示,近期EG港口库存出现小幅累积,但因其生产利润偏低,当前价格并未明显高估。聚酯端则在经历了降价促销后将库存控制在合理水平。短纤方面,因原料价格抬升速度较快,利润不高,预计短期将跟随板块价格延续振荡走势。综合看,整个聚酯板块的供需矛盾后移,建议投资者继续关注终端产销恢复情况。

钢厂陆续复产,推动黑色系短期走强

周一,焦煤、焦炭高位开盘,振荡偏强运行。宝城期货黑色系研究员涂伟华表示,庆典期间停产钢厂陆续复产,原料端需求迎来短期改善,继而驱动双焦和铁矿石期价大幅走强。

据涂伟华介绍,现阶段,焦煤基本面依旧良好,前期停产煤矿产能较大。钢联统计数据显示山西地区累计停产煤矿128座,涉及停产产能18555万吨,而且多集中在优质的主焦、肥煤等骨架煤种。此外,煤矿复产时间不定,乐观预期7月中下旬才可能逐步恢复,而恢复期间洗煤厂、独立焦化厂、钢厂自带焦化同时面临补库,全面恢复供应预计需要2—3个月时间。

“由此可见,国内煤矿复产到产量释放存在时滞,供应受限利好依然存在,同时即便内矿供应恢复,在蒙煤等外煤无法补充澳煤减量背景下,炼焦煤供应偏紧仍难缓解。”他表示,与此同时,焦化利润高位下焦企生产积极,产业链各环节焦煤延续较好去库,短期需求存有支撑,而且随着新增焦化产能投产,中期需求同样乐观。

“相对应,随着焦煤价格企稳,成本下行风险减弱,继而驱动焦炭期价有所走强,但因其基本面依旧偏弱,庆典期间停产焦炉将陆续复产,且高利润下焦企生产积极,后续产量逐步提升,加上新增产能投放带来中期供应增量,供应压力易承压焦价。”涂伟华提到,相对利好则是钢厂停产结束,需求将逐步恢复,但钢厂利润偏低且焦炭库存回升,需求增量空间难言乐观;此外因焦钢利润差异显著,钢厂压价意愿依然存在,同样承压焦炭价格。目前来看,他认为,成本下行风险减弱叠加需求短期恢复,焦炭期价迎来走强,但其基本面依旧较弱,价格上行驱动持续性待观察,操作上谨慎看多。

对于铁矿石,浙商期货黑色分析师卢鸿翔介绍,6月国产矿事故导致国产矿供应短期受限,对铁矿价格产生了较强的支撑。七一节前国家多部委表现出对大宗商品价格的关心,叠加高炉焖炉以及港口封港影响,日均疏港量和铁水产量均有较大幅度下滑,炉料也随之出现较大幅度的下跌。但七一过后,前期炒作钢厂限产的消息反而成为了利多因素,近日,唐山、山西多家钢厂陆续恢复生产,市场预期钢材对铁矿石的需求仍偏强。

基本面数据来看,本期澳大利亚和巴西的铁矿发运总量为2772.3万吨,环比增加354.1万吨;其中澳大利亚发往中国量1560.3万吨,环比增加80.5万吨,澳巴发货量始终较为平稳。全国45港最新进口铁矿库存为12234.86万吨,环比增58.95万吨,日均疏港量为258.28万吨,环比下降36.7万吨。64家钢厂库存1553.05万吨。

“虽然钢厂库存持续刷新年内低位,但港口库存小幅累库且绝对库存量高于2019年和2020年同期水平。目前来看,后期的限产政策仍不明朗,铁矿后期需求仍有走弱的可能。后市仍需关注粗钢减产的落实情况。”卢鸿翔认为,在碳达峰的大背景下铁矿石不建议追高,后续如钢材产量恢复不及预期,可偏空思路操作。