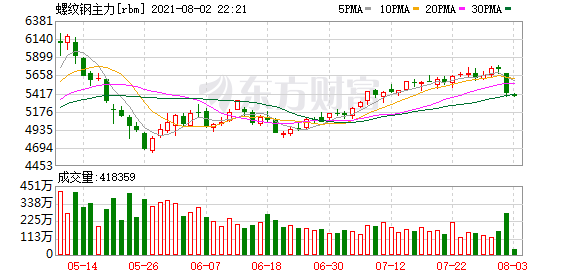

期市午盘:黑色系集体重挫!动力煤跌超6% 螺纹跌逾5%

已有人阅读此文 - -

8月2日,国内商品期货午盘大面积下跌,黑色系集体重挫,动力煤跌超6%,螺纹跌超5%。截至发稿,动力煤跌6.33%,报867元;螺纹跌5.16%,报5436元。

中粮期货指出,政策连续加码,现实需求被高价挤出后迅速再平衡,市场投机的贪婪暂被恐惧战胜,表现为期货减仓下跌。黑色已在高价区间,投机需求的退却容易让价格快速回归持续下去,抄底要谨慎,顺势做空值得考虑。

今日消息面:

1、谈崩!99.5%工会成员拒绝新合同 全球最大铜矿进入罢工倒计时

2、7月财新中国制造业PMI降至50.3 为2020年5月以来最低

3、人民银行明确下半年货币政策操作思路:不搞“大水漫灌” 聚焦实体经济

4、水泥价格连续9周环比下跌!市场人士:价格走低不改需求向好

5、学区房迎致命打击?深圳重磅出手 推行大学区招生、建立租赁房参考价

展望商品后市,任泽平指出,近期,大宗商品价格仍处高位,国际定价的铜、铝、原油价格高位震荡,国内定价的钢、煤持续上涨。7月布伦特原油均价环比2.8%,南华工业品指数环比3.3%,南华螺纹钢环比8.8%,LME铜环比-2.1%,南华焦煤、动力煤环比5.1%、5.7%。我们对大宗商品价格的看法是:大宗商品价格快速上涨阶段或已结束,高点临近,但本轮因疫情产生的生产供应限制对供给端冲击更深,因此供需缺口维持时间会更长,大宗商品价格高位盘整时间或会更长。长期来看,叠加中国碳达峰碳中和等带来的供给约束、长期落后产能出清、全球优质资源稀缺性等问题,长期来看大宗价格运行中枢边际抬升。值得重视的是,大宗商品价格上涨,抬升原材料成本,而终端传导不畅,对下游企业利润挤压尤为明显。中小企业集中在下游,叠加下半年出口面临下行压力,中小企业经营尤为困难。中小企业是中国经济的毛细血管,政策助力迫在眉睫。一是从源头上,控制大宗商品价格,做好保供稳价工作;二是,财政货币政策发力针对性的扶持中小企业。近期,国内外汛情、旱情对农产品以及猪肉价格产生一定扰动,需持续密切关注。6月底猪肉价格出现阶段性反弹,猪粮比4.47一度进入一级预警。但供需基本面尚未出现根本性转变,猪肉价格不具备大幅上涨的基础。

国投安信期货认为,判断此轮中国商品的牛市是否结束,除了需要观察政策的对于大宗商品价格的指引之外,还需要关注三大信号,分别是支撑大宗商品牛市上涨的三个充分及两个必要条件是否改变,以及大宗商品的库存周期是否结束。1、中国大宗商品牛市成立两个必要条件没有改变:首先是确定性回补的内需,当前来看国内政策方面对于“需求侧改革”的重视,以及需求对于GDP的拉动的重要性已经逐渐超过传统的投资对GDP的拉动,并且或将成为当前及未来拉动国内经济新的增长的强大引擎。其次是强势补库的外需,当前欧美极低的客户库存以及极高的订单库存,代表美国当前消费的潜力以及未来较为强劲的补库需求,同时拜登经济救助计划对于消费市场的支持,也为美国的消费市场注入一针强心剂,支撑着外需市场的复苏/2、中国大宗商品牛市成立的三个充分条件出现了一定的改变:强势的原油和充足的全球流动性虽然没有出现方向性的转变,但是相较于2020年初,原油的上涨空间在减小,受制于货币政策的空间,全球流动性对大宗商品支撑的空间也在缩小,同时从美元指数来看,弱势的美元指数或将在3季度改变,对于大宗商品上涨的或将形成一定的打压。3、中国大宗商品的库存周期没有出现拐点但是接近尾声:最后从大宗商品的库存周期角度来看,当前大宗商品牛市格局依然成立,但是即将走入尾声,但值得注意的是,部分支撑大宗商品牛市因素的改变,并不意味这大宗商品熊市将马上开启,只是意味着全面强势上涨的行情或将结束。当前大宗商品牛市行情的尾声的特点是上涨依然是成本端推动,定价权在国外的品种的涨幅略强于国内的品种,从上下游库存以及量价关系来判断,预计今年三季度末四季度此轮大宗商品牛市或将结束。

美尔雅期货金融期货分析师刘影分析,从经济增长看,国内制造业PMI延续回落,生产经营景气度有所下降,海外经济延续修复、海外供需缺口收敛,进出口增速下滑,工业企业利润增速回落,补库周期接近尾声,需求面临回落,经济增速面临下行压力;物价方面,按照以往经验,M1增速领先PPI增速近10个月,PPI增速应在今年三季度末或四季度初见顶,但由于此次大宗商品价格受到管控和约束,5月PMI分项指数中原材料购进价格指数和出厂价格均下滑,PPI增速或提前见顶。PPI的领先性短期仍对CPI有指引作用,且猪肉价格近期存在见底的可能性,预计三季度CPI增速仍然存在上行的可能。整体来看,三季度经济环境或处于经济增速回落、通胀上行的阶段,在此环境下,商品牛市或逐渐接近尾声,预计整体维持中性震荡格局。

中信证券认为,近期,主要由国际定价的铜和原油等大宗商品涨势趋缓,而国内定价的焦煤、动力煤等大宗商品价格再度走高。当前铜、铁、原油价格高位震荡,输入型通胀总体可控但仍不可忽视。国内煤炭供需错配在短期内仍将延续,煤价高增或促使通胀压力重回国内,缺煤缺电局面下通胀将呈现圆弧顶,回落速度或进一步趋缓,国内通胀压力仍需警惕。