关键时期还得靠央企:“三桶油”亏损保供,今冬气荒概率不大

已有人阅读此文 - -一场本可避免的欧洲气荒,导致国际液化天然气(LNG)价格创下近十年的新高——这警醒了即将进入供暖季的中国。

据《财经》了记者解,中国三大油气央企(中石油、中石化、中海油)今年提早到二季度就开始制定今冬明春的保供计划,储气量将超历史纪录;同时,国产气、进口管道气和LNG也将在今冬有所增长。

欧洲本轮气荒主要源于其前期储气量太低,且减少了长协天然气采购。多位业内人士对《财经》记者表示,中国各相关方已做好了充分的冬供准备,应该不会出现类似欧洲的气荒。但是,如果今冬明春出现极寒天气,短期的局部供需缺口仍然难以避免。

高攀的国际LNG价格让中国企业承受了更高的成本。尤其是对刚剥离管网资产的三大油气央企来说,今年四季度的天然气业务大概率出现亏损。

从更宏观的层面看,能源转型领头羊欧洲此次发生的气荒显示,全球能源转型已到拐点。前两年盛行的“天然气供应过剩、价格将长期偏低”观点已被业界推翻。全球天然气市场将进入新的发展周期,中国天然气企业已开始重新青睐LNG长约协议。

01

准备充分,但气荒概率仍要看天

近一个月来,全球三大天然气基准价格刷新了近几年的纪录:美国纽约商品交易所Henry Hub天然气期货价格创7年来新高;欧洲基准--荷兰所有权转让中心(TTF)天然气合约交易价格创历史记录,自年初以来最高涨超6倍;日韩基准价(JKM)刷新2009年以来最高值。

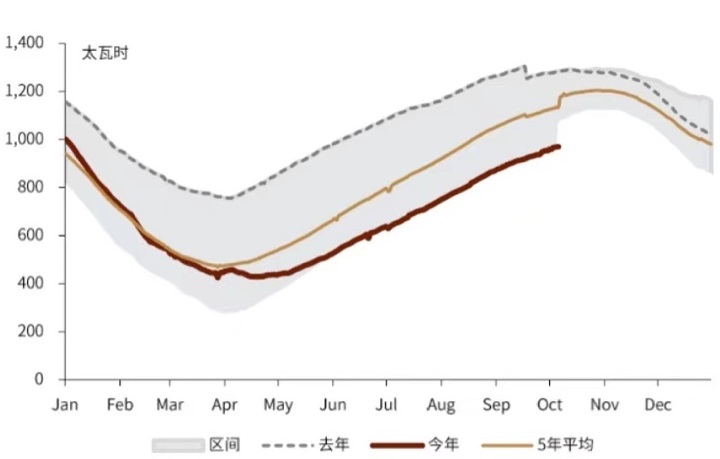

价格飙升的主因是欧洲临时抢气。天然气是欧洲当前发电和取暖的主力能源,今年以来,欧洲天然气库存只有去年同期的80%左右,亦低于过去五年的平均的库存。一旦气温下降,欧洲只能更多地买入国际LNG现货,遂推高了价格。

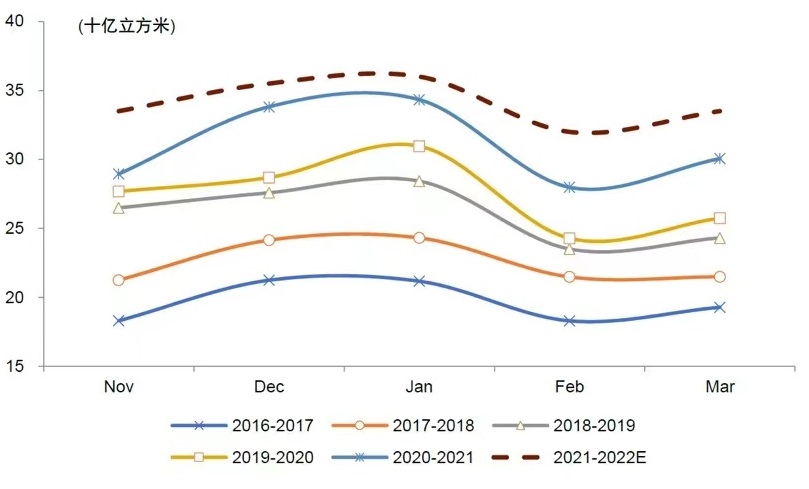

图1:今年欧洲天然气库存偏低

中国的采暖也越来越依赖天然气,相关方今年都提前为采暖期的用气高峰做准备——主要包括增加天然气储备和进口合同量两大路径。

9月下旬开始,中国西北、东北地区天气转冷,部分地区已开始供暖,更大面积的供暖则将在11月到来。与往年从10月中下旬开始储气不同,今年各方从9月份就开始储气。例如,中石油大港油田储气库群到10月8日已累计注气20.14亿立方米,提前25天超额完成年度注气计划,为京津冀今冬调峰用气做准备。

进口LNG的接收站也已做好了增加供应的计划。中石油华东地区某LNG接收站人士告诉《财经》记者,今年其所在项目预计将比去年同期增加10%-20%的供应量,增量包括购买现货LNG也包括增加长协进口量,总供应量将超历史记录。

图2:中国近五个采暖季的天然气需求情况

国家发改委和各地主管部门均加大了对冬供储备的监管力度。9月底,国家发改委前往吉林、黑龙江、河北等地督查天然气储备调峰设施建设情况,参与该督查行动的业内人士对记者表示,2021年的调峰保供能力明显增强。截至2021年10月底,全国已经实现应急储气量约100亿立方米,超过城市燃气企业承担任务量的82%,剩余任务预计将在2021年年底前完成。

增加冬供保障一方面是增加储运能力,另一方面是提高国产气、进口气的量。天然气咨询公司来佰特数据统计显示,今年以来,全国新增的储气库容量为18亿立方米;进口LNG接收站的新增接卸能力为500万吨/年。另据中金公司研究部预计,今年采暖季期间,中国国产气可同比增加约70亿立方米,进口管道气可增加30亿立方米。

目前,监管部门对采暖季的供应保障已较有信心。国家发展改革委党组成员、秘书长赵辰昕10月13日回答记者提问时说,截至目前,已经落实供暖季保供资源量1744亿立方米,还在进一步组织企业挖掘增产增供潜力。在采暖季期间,国内自产气、管道气和进口LNG,加上储气设施必要时的用气,全国储气量可超270亿立方米,能够满足高峰期的用气需要。

市场机构测算认为,在不出现极端寒冷天气的情况下,今冬明春不会出现用气缺口。中金公司发布的研报称,预计今冬明春中国的天然气表观消费量将增长10% 至1706亿立方米。目前国内天然气上游企业锁定的气源基本可满足本轮采暖季的消费。今冬明春中国国内天然气市场出现气荒的可能性较小。

也有市场人士认为,即使不出现极寒天气,采暖季的最高需求仍有少量缺口。不愿具名的业内人士表示,据其测算,本轮采暖季里全国可供应的最大气量为13.6亿立方米/日,预计最高需求量可达14亿立方米/日,仍有缺口。

多位接受记者采访的业内人士均认为,如果国内出现低于往常的极寒天气,局部、短期的气荒仍然不可避免。“天然气仍处于靠天吃饭的状态”。

此外,中亚、中俄进口管道气供应的稳定性还存在一定风险。中国石油大学(北京)俄罗斯中亚研究中心常务副主任刘乾对记者说,中亚天然气管道此前多次在采暖季临时降低输气量,今年是否会再次减量存在不确定性。目前俄罗斯输往中国的管道气仍在稳定增加,预计降低供应的可能性不大。但俄罗斯的天然气同时销售到欧洲和中国,未来的稳定性也有待观察。

02

成本剧增,“三桶油”陷入亏损

由于中国天然气价格未完全市场化,且采暖季增加的需求主要是价格被管制的居民用气,因此,天然气企业今冬将大概率陷入亏损。

天然气上游企业以“三桶油”(中石油、中石化和中海油)为主,他们将承担大部分的亏损,下游企业承担少部分。

国产气的成本相对较低,天然气企业亏损的压力主要来自进口气。进口气分为管道气和LNG,前者基本都是长协,后者包括长协和现货两种交易。

长协即长约协议,买卖双方依据“照付不议”(指用户若未达约定用气量,仍须按约定量付款;若供气方未达到约定供应量,则需对用户做出补偿)原则签订为期20年左右的供需协议。这种协议采用与油价挂钩的价格公式,即气价=斜率*油价+常数。现货交易主要参照全球三大天然气标杆价格,随行就市。

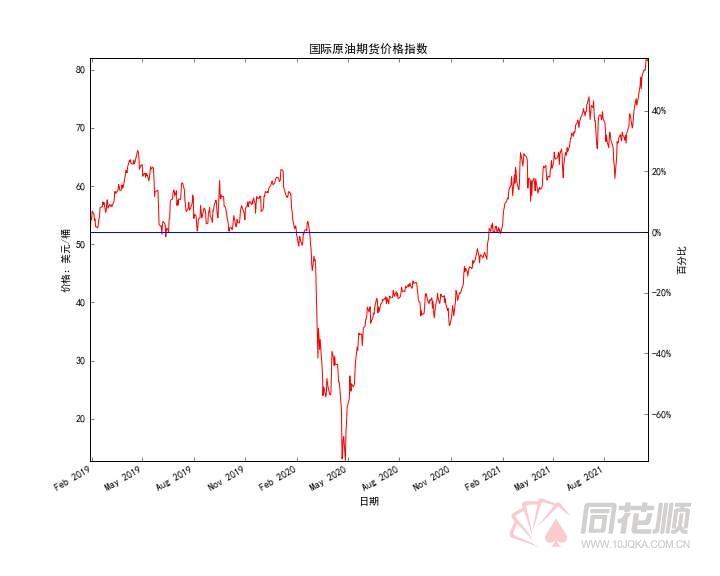

今年以来,纽约和伦敦的两大国际原油期货价格涨幅均超过了60%,长协进口的LNG价格随之上涨。欧洲气荒使得长协LNG的价格基数被抬升,目前长协的斜率已经超过12%,去年最高为10%。也就是说,长协气价比油价涨得更快。

而现货LNG价格比长协涨得更快。据赵辰昕介绍,当前国际市场LNG现货到岸价格达到9元/立方米左右,而各地门站价普遍在2元/立方米以下。中央油气企业为保民生用气承担了超过7元/立方米的亏损。

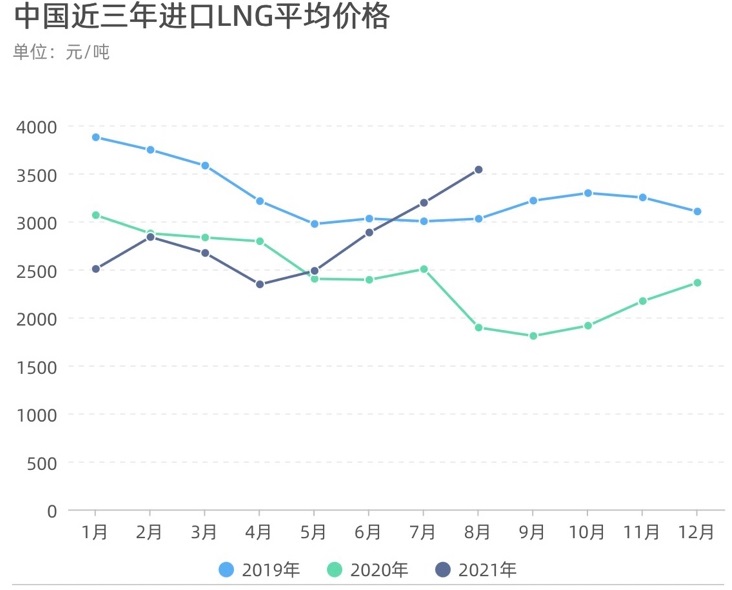

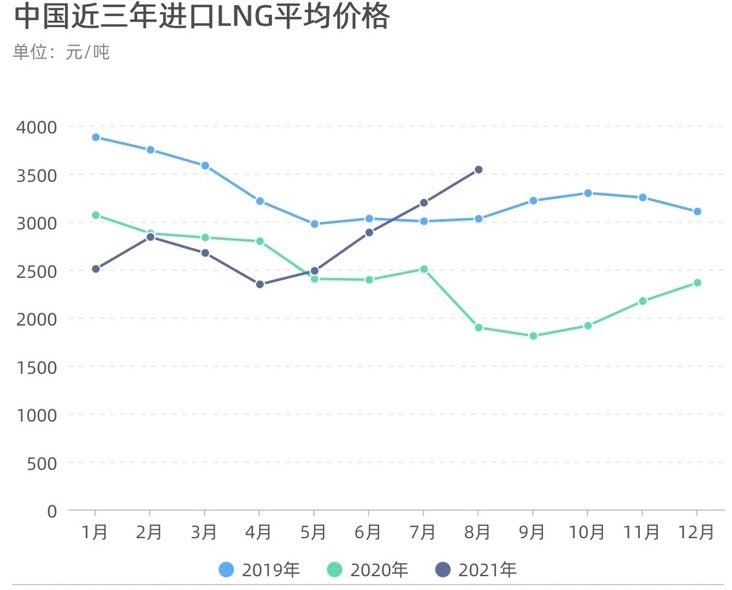

整体来看,今年5月以来进口LNG的平均价格已超过去年同期。此后一路上扬,在7月超过了2019年的同期水平。天然气咨询公司来佰特数据统计显示,8月进口LNG的平均价达到3539元/吨,直逼2019年1月的最高点。

图3:中国近三年进口LNG平均价格

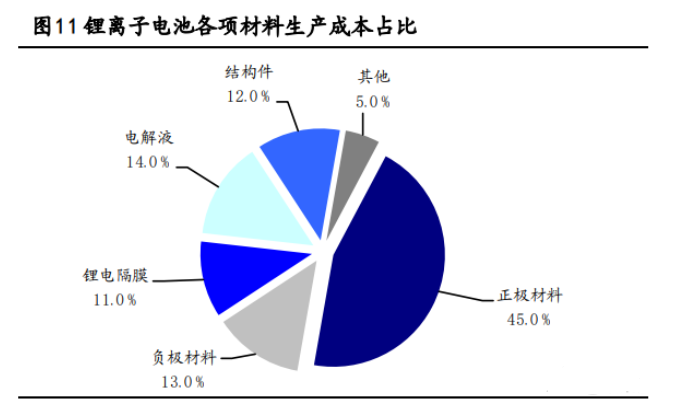

进口LNG在过去几年已成为中国采暖季补充天然气资源的主要渠道。公开资料显示,在今冬明春的采暖季里,国产气占比在57%左右,进口管道气占比在13%左右,进口LNG占比30%左右。

据此计算,“三桶油”在这个采暖季的亏损将达到数百亿元。中金公司发表的研报显示,今年三季度进口现货LNG的平均到岸价约19美元/MMbtu(约合4.2元/立方米),叠加接卸、气化和注采等成本约1.3元/立方米,预计今冬上游企业为保供储备天然气的成本平均不低于5.5元/立方米。即使上游企业向下游传导一部分成本,比如达到沿海发达省份门站基准价上浮60%的销售价格,上游企业进口现货LNG仍将亏损约2.3元/立方米。

上述研报预计,今冬明春中国需采购186亿立方米的LNG现货。也就是说,“三桶油”仅采购现货LNG的亏损总额可能就将达到约428亿元。目前,“三桶油”正在与各城市燃气企业商讨签订今冬明春的供气合同,争取向下游企业传递更多的采购成本。

一般情况下,“三桶油”同比去年新增的供气量,即所谓的计划外用气量,价格同比更高。某大型城市燃气公司管理层人士对记者说,去年中石油对计划外用气量价格上涨了14%,今年还没确定,但涨幅肯定更大。

整体来说,“三桶油”向下游分摊高价气成本只能覆盖很少一部分,“今冬中石油集团的天然气业务陷入亏损是肯定的了。”来自中石油集团的某资深研究人士对记者说。

中石油发布的消息称,该公司今冬明春供应的天然气将突破千亿立方米,同比增加8.4%,创历史新高。国产气量、进口气量、储气库采气量等均实现较大幅度增长,增幅分别达3.3%、17%、16.3%。

2020年中石油集团销售进口天然气亏损了141.59亿元,2019年的亏损额为307.1亿元。

03

转型临拐点,天然气产业进入新周期

此次欧洲气荒让人们进一步认清了天然气在能源转型中的地位。业内人士认为,随着能源转型步入新阶段,天然气产业也将进入新的发展周期。

全球迄今共发生过三次石油危机,尚未发生过天然气危机。如今,全球天然气危机似乎近在眼前。

2021年以来,全球大宗商品齐涨价,涨幅最大的当属天然气。近期国际LNG现货价格折换成石油,已经超过200美元/桶,同期布伦特原油期货价格约为80美元/桶。这应该是天然气价格首次大幅度地超过油价。

东帆石能源咨询公司董事长陈卫东表示,石油与天然气价格的背离,是能源转型从量变到质量的标志,也是能源转型出现拐点的信号,说明天然气在能源供应中的地位正在快速提升。

以前,全球能源版图以石油为中心,现在正在转向以电力为中心,天然气和可再生能源正成为发电的主力电源。

从欧洲的情况看,电力市场中可再生能源的比例正在快速增加。由于可再生能源波动性大,天然气发电是最好的调峰电源。同时,天然气发电比煤电的碳排放量更低。因此,发电主力的重任就落到了天然气身上。在准备不足的情况下,欧洲气荒必定还会再次发生。

据国家能源委员会专家咨询委员会委员、中化能源股份有限公司首席经济学家王能全统计,受新冠疫情的严重冲击,2020年世界石油天然气勘探开发支出下降了27%,是35年来降幅第二大的年份。这导致了2021年以来全球油气市场的供应紧张和价格不断上涨。

降低勘探开发支出的主要是欧洲油气公司,中国和美国的油气公司转型更加谨慎,仍在持续加大油气勘探开发支出。中国的“三桶油”在坚定地实施“增储上产”战略,同时提升天然气产量占油气总产量的比重。

不过,中美资源禀赋差异较大。美国页岩气资源丰富,已实现能源自给;中国的天然气对外依存度前些年持续升高,目前已接近50%。中国提出“碳达峰、碳中和”目标之后 ,天然气的发展将步入一个新的快速发展期。因此,如何更好地保障天然气进口量稳定、降低进口成本是当前以及中短期内的重要挑战。

从国际天然气贸易的形势看,LNG贸易将逐渐成为主流。王能全表示,在此前天然气管道运输为主的时期,国际天然气价格区域分化明显。如今,以船舶运输为主的LNG贸易占比越来越大,天然气贸易如同石油贸易一样,正在形成全球性的交易市场。天然气价格也越来越全球化,越来越独立于石油。

另一方面,由于前几年盛行“天然气将长期过剩”的观点,LNG现货贸易变得比长协更加活跃。步入新的快速发展期之后,更加稳定的长协LNG贸易预计将重新成为天然气公司进口的首选。

9月29日,中海油与卡塔尔石油公司通过视频新签署为期15年、350万吨/年的长期LNG购销协议。该协议是近8年来国内企业签署的年合同量最高的长协LNG贸易合同,将于20201年1月开始执行。

10月11日,民营天然气龙头企业新奥股份与美国切尼尔能源签署了长期LNG购销协议。从2022年7月1日起,切尼尔能源向新奥股份每年以离岸交付(FOB)方式供应约90万吨LNG,合同为期13年。