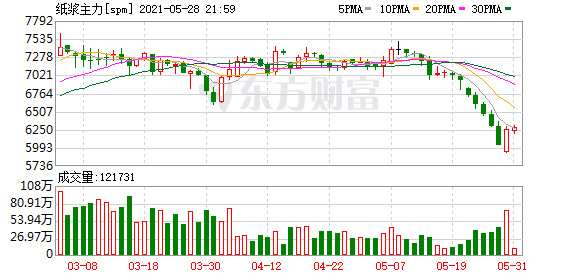

11日连跌!加速跌!跌停!纸浆期货昔日神话破灭了?

已有人阅读此文 - -今日(5月27日)国内商品期货收盘多数下跌,纸浆主力合约跌停;纸浆主力惊现11日连续下跌走势,且今日出现加速下跌迹象。

今日(5月27日)国内商品期货收盘多数下跌,纸浆主力合约跌停,苯乙烯跌超5%,沥青、生猪跌超4%,硅铁、短纤、棕榈、锰硅跌超2%,豆油、沪银、白糖跌超1%。

截止收盘,螺纹涨0.23%,报4817元;豆油跌1.84%,报8432元;焦炭涨1.36%,报2418.5元;玻璃跌1.66%,报2548元;橡胶跌0.65%,报13665元;苹果涨3.10%,报6294元;纸浆跌6.03%,报6020元。

盘面上,纸浆主力2107合约惊现11日连续下跌走势,且今日出现加速下跌迹象,主力合约于13:33封死跌停板,量能创本轮下跌以来最大。瑞达指出,上周,青岛港纸浆总库存98.7万吨, 常熟港纸浆总库存64.6万吨,高栏港纸浆总库存7万吨,三港库存环比上升1.3万吨。纸企对高价纸浆观望情绪加重,市场交投偏弱,港口库存小幅累积。成品纸市场方面,铜版纸市场清淡,出货量一般,双胶纸受累库影响,厂家优惠,成交价小幅回调,包装纸及生活纸价格稳定。成品纸走势分化,部分纸品报价仍较为坚挺,但下游包装印刷业对高价纸接受度不强,预计后市价格将有所松动。新一轮针叶浆报价平盘报出,进口成本支撑下,短期纸浆继续下探概率较小,建议空单减持,降低风险。

焦点品种方面,螺纹、豆油、焦炭、玻璃、橡胶成为今日资金追逐对象,成交金额依次为:1512亿、922亿、854亿、776亿、767亿。螺纹以及位居交投活跃度首位;豆油成交逐步放大,并逼近1000亿关口。

能源化工板块涨跌榜

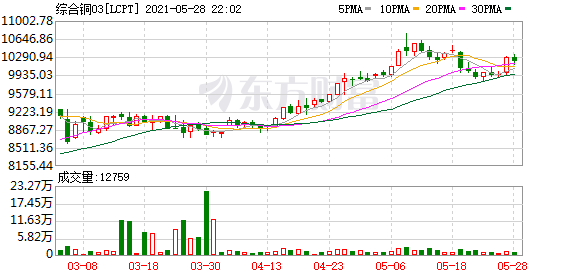

金属钢材板块涨跌榜

农产品食品原料板块涨跌榜

活跃品种排行前十榜单

展望商品后市,任泽平分析称,这一轮大宗商品价格的高点应该临近了,大家可能还需要再等待一段时间,等待供求缺口缓解。分品种看,有色是国际定价,我们短期难以改变;但是钢铁受了国内碳达峰、碳中和、环保的制约,国内又有增加供给的空间,所以国内对钢价的调控是有办法的,战略的大方向是对的,注意节奏,这也是我想呼吁的。原油价格恢复到65美元一桶,这并不算高,只是从底部回到正常水平,而且原油价格长期受页岩油技术的压制。

国金策略指出,今年以来大宗商品价格第二轮上涨如期而至,但很有可能这是商品的最后一次普涨。我们之所以倾向于大宗商品或处在最后一轮上涨阶段,核心的原因在于后续供给端或均面临一定的压力,此外通胀压力之下央行特别是美联储政策的边际收缩同样会对商品涨价趋势造成负面冲击。具体而言,从上市公司一季报的数据来看,非金融企业资本开支增速已经连续三个季度上行,而资本开支往往领先在建工程增速3个季度左右。与此同时,正如我们此前报告《从宏观和微观数据的背离看企业资本开支》提到的,这一轮资本开支扩张周期,设备购置相对厂房仓库投资率先发力。这意味着在建工程转为固定资产的时间在缩短,也就是说下半年部分行业或迎来新增产能的扩张。这对于部分大宗商品而言,供给端的扩张或减弱价格的上涨趋势。比如,未来MDI、纸浆等产品价格或面临调整压力。

植信投资首席经济学家连平撰文指出,在大宗商品供求紧张关系尚未改变的情况下,短期内中国工业生产者出厂价格(PPI)同比增速或将达到8%以上,之后伴随大宗商品价格拐点出现,PPI有望在四季度回落。4月,中国PPI同比增长6.8%,为三年半以来高点。连平表示,与之前历次上涨有很大的不同,本轮PPI上涨有三个特殊背景,疫情和政策因素是核心推动力。他指出,一方面,疫情抑制供给复苏推动了大宗商品价格上涨。各区域疫情控制的差异导致上游产品产出效率跟不上终端需求扩张,供求缺口难以快速收敛。另一方面,货币大幅宽松叠加财政轮番扩张加剧大宗商品价格上涨。财政扩张和美联储扩表导致大量廉价流动性脱实向虚,金融资产价格明显上升。美元指数下跌助推以美元计价的大宗商品价格上涨。财政刺激计划从救助转向基建显著提升了市场对相关大宗商品的涨价预期。此外,连平表示,环保限产政策的落地限制了短期内产能扩张和供给补充的速率,抬升了下游产品价格的涨价预期。因此,连平认为,旺盛需求下,短期内国际大宗商品供求关系依然总体偏紧。

深圳巨泽投资董事长马澄表示,他已经于五一节前清空了有关大宗商品的持仓。在他看来,随着全球通胀风险的上升,最迟到明年一季度,全球大宗商品将出现一波较大的调整。

中泰宏观首席陈兴认为,工业品价格快速上行期应该已经接近尾声,我国PPI增速即将见顶。二季度以来大宗商品价格上涨较一季度出现明显变化,一季度是全球定价的原油和工业金属领涨,而4月是国内定价的钢铁和煤炭领涨,以铜为代表的工业金属涨幅适中,原油价格环比下降。

涨价品种的变化反映出大宗商品定价逻辑由需求向供给切换,这主要由两方面因素引发:一是全球疫情再度抬头,特别是新兴经济体和发达经济体疫情分化,相对而言原油供需在发达经济体的占比更高,铜的供给主要集中在新兴经济体,因而原油涨幅不如铜;二是国内对于钢铁、煤炭供给的整治,钢企产量增速回落,而钢材社会库存目前仍超过1500万吨,2018和2019年同期只有1200-1300万吨左右,可见需求并不算强。

往后来看,一方面,全球疫情态势有所好转,每日新增确诊病例数量已经从顶峰开始回落,供需缺口有望弥合;另一方面,国常会针对大宗商品上涨提到要保供稳价,特别是针对国内定价的钢铁和煤炭两大品种,故大宗商品定价将重新切换回需求逻辑。按照这个逻辑来看,原油应该还有小幅的上涨空间,毕竟海外发达经济体还没有完全恢复,但是随着供给跟上,空间也并不会很大。而国内消化大宗商品需求的地产和基建投资,后续均将趋于走弱,工业金属以及钢煤存在价格调整压力。