这场从年前打到年后的战“疫”,让中国乃至世界各行各业受到影响,那么,这场疫情对运费对化工行业又影响几何呢?我们先来看看物流!

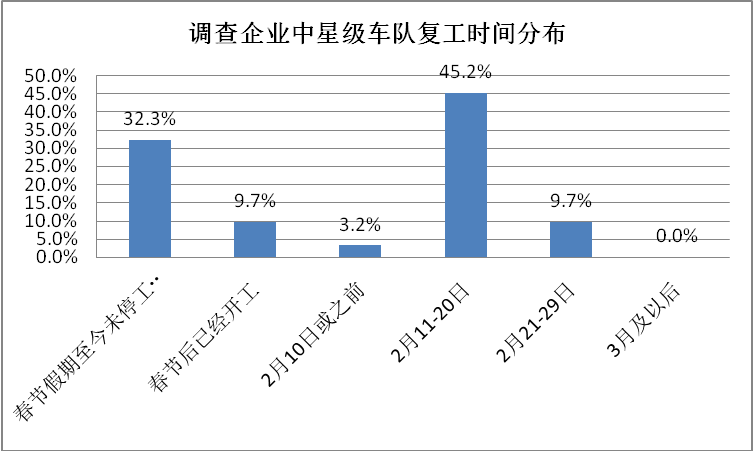

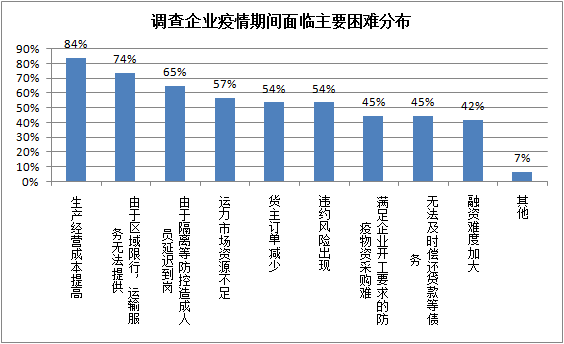

中国物流与采购联合会的调查数据显示,85%的企业反映疫情对企业经营造成较大影响,其中反映影响较大的占50%,部分企业经营暂时停顿。还有7%的企业反映影响严重,可能出现破产倒闭风险。被调查企业中,2月10日后开工的占58%,但是据调研企业反映,企业复工复产形势严峻,多地存在延期复工问题。星级车队复工情况好于行业平均水平,有32.3%的车队春节至今未停工停产。

图1 疫情对企业生产经营的影响分布图↑

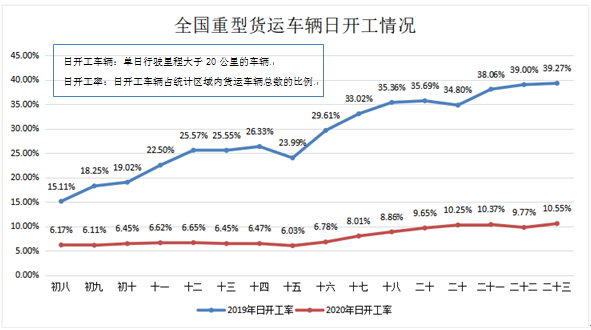

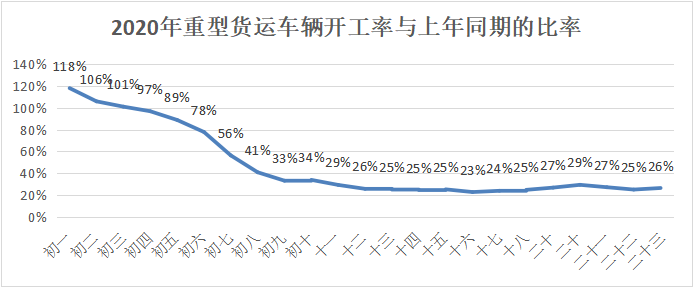

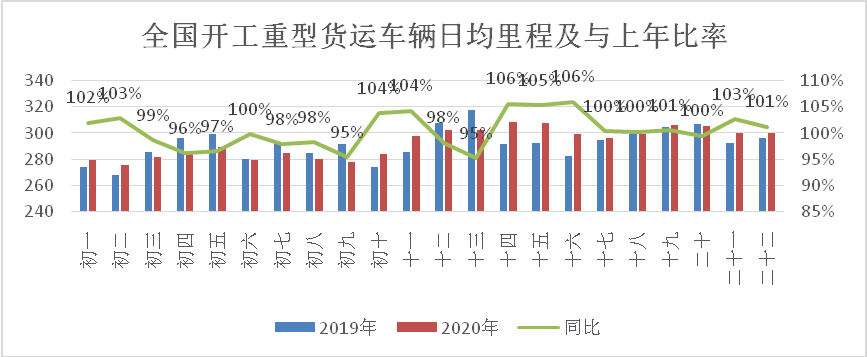

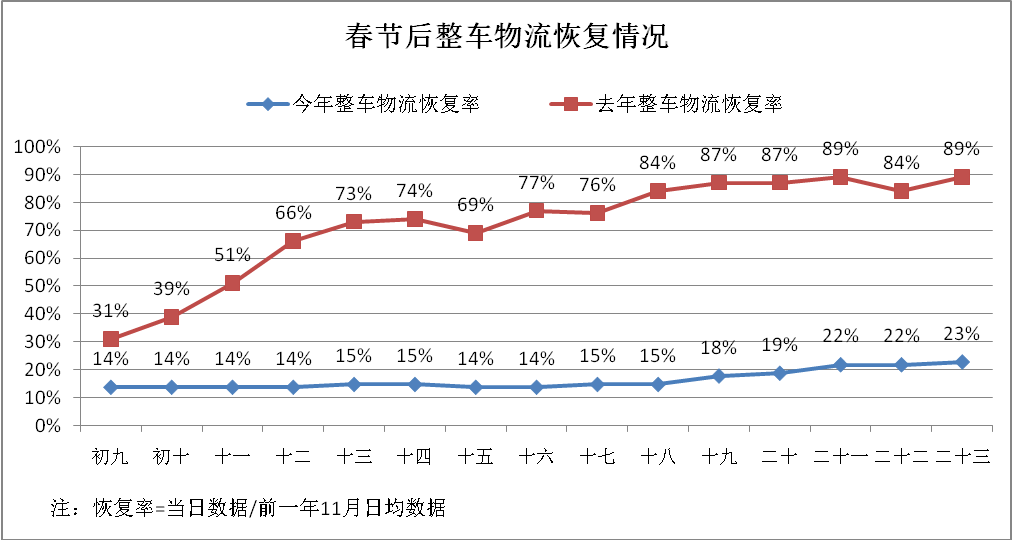

大数据显示,行业车辆开工率大幅低于往年。据全国道路货运车辆公共监管与服务平台数据分析显示,全国货运车辆节后开工形势不佳,2月8日以来全国12吨以上重型货运车辆开工率仅为往年同期的四分之一。2月10日以后,随着企业加快复工复产,行业开工率小幅回升,接近往年的三成左右。

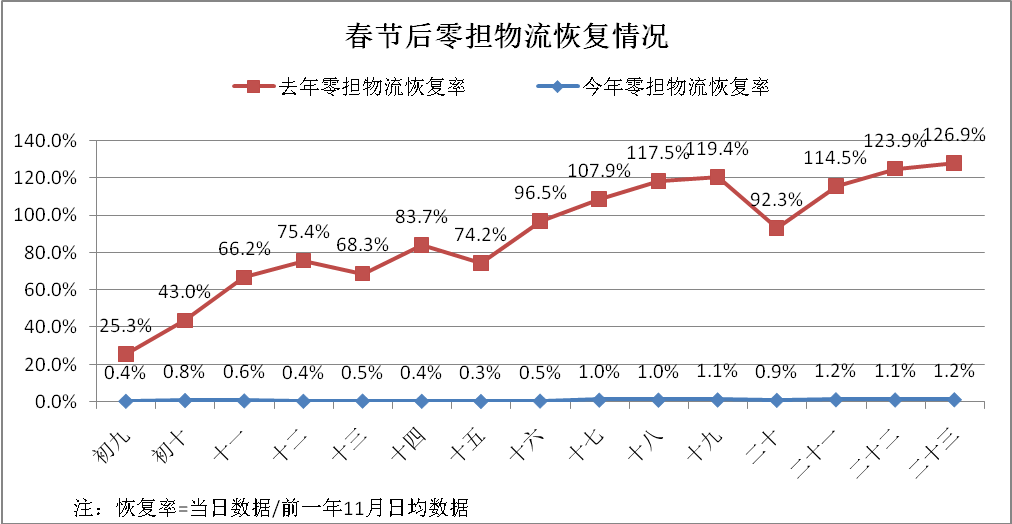

从细分市场看,快递包裹运输恢复较为稳定。整车运输大量为合同运输、快递外协以及大宗商品运输,大数据显示,受其他行业复工复产进度影响,整车运输车辆恢复率为往年的四分之一。零担运输整体恢复率不到往年的5%,除部分规模型零担快运企业外,大部分零担货运市场和中小零担专线企业受各种因素影响还没有开门营业。由于零担货运市场没有开门,为大量中小制造商贸企业提供业务配套和小批量运输的零担业务无法开展,部分企业为保障生产不得不采取价格更高的包车运输,大大提高了社会物流成本。

总体来看,公路货运行业复工复运水平较低,特别是吸纳就业较多的零担运输和零担货运市场基本停滞,导致整个生产制造供应链处于“断链”状态,已经出现企业由于原材料运输供应不上复工后停产现象,严重影响经济稳定有序运行。

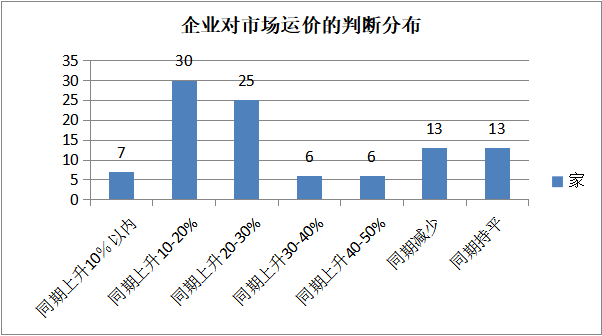

受行业复工复运不利影响,市场运价有上调趋势。被调查企业中,有近7成以上的企业认为市场运价将上涨10%以上,其中,有近4成的企业认为会上涨20%以上,有1成以上的认为会上涨30%以上。

随着疫情初步得到控制,近期各行业都将迎来全面复工,此时也有必要审视一下疫情到底对今年化工行业景气有多大影响。所有周期分析本质上都是供需分析,由于大化工必须连续化生产的特点,在疫情期间也不会停工,除湖北和部分精细化工企业外,整体行业供给受影响并不大。而需求端则普遍面临更下游的延迟复工,受负面影响很大,节后很可能会因为库存压力出现大面积的降价促销,一季度化工业绩肯定是很差的,这应该也是市场的共识。对后续需求虽然市场普遍认为更多的只是后置而已,长期影响并不大,但仅就今年而言有些需求确实是被消灭掉了,后续也很难再弥补,如成品油;有些如建筑、纺织等看似有需求后置逻辑,但相比疫情前应该还是会有下滑。就我们判断,炼化行业应该是确定性受损,其他大化工行业的周期性机会可能也要等到下半年超额库存被消化之后,部分疫情期间停产的精细化工行业可能会受益于供给实质性减少叠加需求后置带来的供需错配和由此引发的价格上涨,整体而言疫情对化工企业全年业绩的综合影响应该还是弊大于利。对于不同行业受到的具体影响,我们判断如下:

本轮疫情爆发前市场普遍对今年经济增速的预期为6.2%左右。疫情爆发后,如果要实现今年达成全面小康的政策目标,经济增速最低也要5.7%。再考虑到第一季度增速肯定很差,这就意味着后续每个季度的增速要极高才行。这除了依靠经济自发修复之外,恐怕还必须辅之以超常规的刺激政策,这也成为近期市场博弈政策放松的基础逻辑。但是即使达到上述GDP增速目标,相比疫情前的一致预期还是有显著下滑。而且市场期待的政策放松空间到底有多大本身就值得探讨,且为了达成短期目标对经济过度刺激长期负面影响也很大,甚至会拉低周期股的远期估值,这点在当年4万亿上已有先例。另外本轮疫情是否真如市场普遍预期的只是短期影响,就如曾经非典那样在几个月内就被全面消灭,至少从其潜伏时间和海外扩散情况看也很难判断,不排除在持续时间上会超预期。对未知的自然相比过度乐观,还是保持一些敬畏之心比较好。

就政策放松而言,去年因减税降费财政赤字已在加剧,今年赤字率到底还有多大提升空间本就是个问题。而货币宽松也受到近期物价快速上涨的制约,且资管新规后流动性传导机制也与以前不同,除非银行大幅放松信贷审批标准增加表内融资,否则流动性放松也很难快速传导至实体经济。另外长期看货币是否中性在学界也有争议,至少过去十余年欧美日等发达国家数轮量化宽松也未见对企业投资有多大的促进,更多的还都是流向了投机市场。

后续地产放松虽也是可能的政策选项,但毕竟买房对正常家庭来说都是一笔极大的开支,往往还要大幅加杠杆,疫情会影响很多从业者今年的收入(尤其是第三产业),以及对后续收入的增长预期,一般放松手段恐怕很难完全对冲疫情造成销售下滑,而彻底放开限购限贷又有违房住不炒的基本国策,也是一个比较两难的政策选择题。

虽然长期看疫情最终必然会得到控制,我国经济也有相当的韧性,但如果不能及时复工的话,今年经济压力还是很大的。总需求增速下滑的背景下,有受益于疫情的行业就必然有更多受损的行业,化工应该就属于后者,因此今年除了部分行业外,大体靠业绩推动股价上涨还是非常困难的。

加 搜 料 客 服 微 信,领 取 全 站 免 费 会 员