朗盛宣布收购DSM塑料业务部门

已有人阅读此文 - -据德国《商报》近日消息,援引知情人士透露,德国化学品供应商朗盛目前正着手联合投资方Advent竞购化工巨头帝斯曼DSM,主要收购对象为其塑料业务板块。

据悉,DSM相关业务部门价值约30亿欧元,约合33.4亿美元,若收购顺利,该部门将成为朗盛子公司HPM的一部分,后者在近年来不断进行了类似的商业合并动作,并有意借此机会打下进一步收购的基础。

回望2021年,朗盛的收购、重组动作从未停下脚步。 2021年8月,朗声宣布完成对美国特殊化学品生产商翡翠卡拉马化学(Emerald Kalama Chemical)的收购,后者是全球知名的消费领域如食品、食品和化妆品的防腐剂、香料和香精以及用于动物营养的产品供应商。

据悉该项收购价格约为10.4亿美元,这也成为了朗盛历史上第二大并购。

值得一提的是,朗盛历史上最大规模的收购交易发生在2017年对科聚亚的收购,耗资24亿欧元。如果本次收购DSM业务确实,那么这笔交易将刷新收购规模的纪录。

同年同月,朗声又宣布通过达成协议以13亿美元的价格收购了IFF(美国国际香精香料公司)的微生物控制业务,由于需要取得相关反垄断机构批准,该项交易将在今年第二季度完成。

从原本的“橡胶之王”,朗盛通过收购多家杀菌剂、消毒解决方案供应商,彻底转型成为了一家特殊化学品公司。而不符合特化品定位的业务也在不断地进行重组。

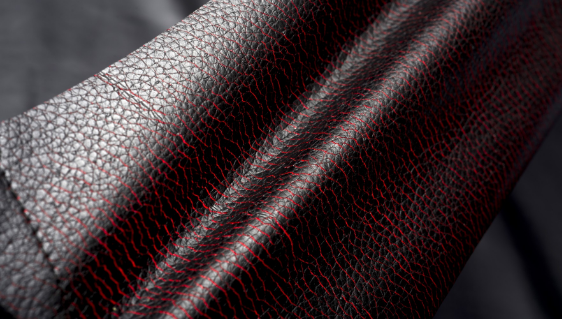

次年8月,朗盛旗下的有机皮革化学品业务整体以1.95亿欧元(约合2.23亿美元)出售给皮革化学品公司TFL。

同样在2020年7月,修改定位为特化品公司的朗盛宣布重组水处理技术业务,将自己的反渗透膜业务出售给了法国苏伊士集团。

朗盛出售皮革化学品板块的铬化学品业务。来自我国的皮革化学品制造商兄弟科技以6.6亿元的价格将其纳入麾下。

朗盛董事会主席常牧天(Matthias Zachert)公开表示:反渗透膜业务不再是我们特殊化学品战略重点。

如果本次朗盛确实有意收购DSM塑料业务,其战略布局也就更加明显:从单一的橡胶和树脂巨头,通过特种化学品领域这一“高速赛道”在转型之余进行升级,和诸如巴斯夫、杜邦这些企业在全领域一较高下。