伊士曼发布2021年第四季度和全年财务报告

已有人阅读此文 - -近日,伊士曼化工公司(NYSE:EMN)发布2021年第四季度和全年财务报告。

基于2021年的强势增长,公司确认2022年的调整后每股盈利增长预期为8-12%:

● 创新型增长模式促进特种业务强势增长

●引领循环经济加速发展,包括近期宣布在法国兴建的世界级分子回收装置

● 强劲的现金流促进有机增长投资并提升股东的现金回报率

伊士曼董事长兼首席执行官Mark Costa表示:"伊士曼在2021年取得了长足的发展,全年销售收入与调整后每股盈利均创下纪录。我们持续运用创新型增长模式的优势,确保快于终端市场的增长速度。此外,我们在引领循环经济发展方面也取得了显著的进展,包括多个世界级的'从材料到材料'的分子回收装置项目的开展。在极具挑战的环境中,伊士曼员工克服重重挑战,专注于实现业绩新突破,并不断推进增长项目,我非常感激他们,也为他们感到自豪。同时,我们依旧着力推动现金流的强劲增长,并遵守严格的现金配置原则。我们十分期待在2022年及未来继续获得成功。"

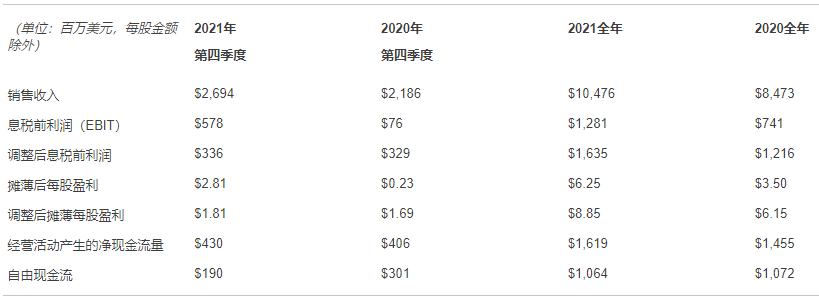

2021年第四季度与2020年第四季度各业务的业绩对比

特种材料 –销量/产品组合提升8%,销售价格上涨7%,推动销售收入增长15%。销量/产品组合的上升得益于创新和市场开发举措以及终端市场对特种塑料的强劲需求增长。销售价格上涨的主要原因是原材料、能源与分销价格上涨带动特种塑料价格实现两位数增长。

原材料、能源和分销成本、制造维护成本的上涨以及持续的增长投资与销售价格的上涨相互抵消,压缩了利差,因此息税前利润出现下滑。产品组合的显著改善部分抵消了这一不利影响。

添加剂及功能材料 –销售价格上涨18%,推动销售收入增长17%。由于原材料、能源与分销价格上涨,以及强劲的终端市场需求,以涂料添加剂为代表的所有产品线价格实现两位数上涨。轮胎添加剂产品线的剥离所产生的影响抵消了楼宇与建筑、饲料添加剂、航空液压油等关键终端市场的收益,因此销量/产品组合变化不大。

原材料、能源和分销成本的上升以及轮胎添加剂产品线的剥离所产生的影响抵消了销售价格的上涨,压缩了利差,因此息税前利润出现下滑。

纤维 –销量/产品组合上涨13%,推动销售收入增长14%。销量/产品组合上涨得益于纺织品终端市场从新冠疫情中逐渐复苏,加上产品创新与市场开发效应,推动纺织品业务强势增长。

原材料、能源和分销成本上升,醋酸纤维丝束协议限制了近期的定价灵活性,以及持续的增长投资,这些因素盖过了销量的上升,因此息税前利润出现下滑。

化学中间体 –由于原材料、能源和分销价格居高不下,销售价格上涨47%,推动销售收入增长46%。用于农业终端市场的功能性胺类产品和特种增塑剂销售额上升,改善了产品组合,但由于新加坡制造工厂的关停,销量出现下滑,产生了一定的不利影响。

销售价格的上涨盖过了原材料、能源和分销成本的上涨,扩大了利差,因此息税前利润实现增长。制造维护成本的上升对息税前利润产生了不利影响。

2021年与2020年综合财务业绩对比

2021年所有业务实现增长,推动销售收入增长24%。强劲的收入增长得益于销售价格上涨15%,销量/产品组合上涨8%。销售价格上涨是由于原材料、能源和分销价格的显著上涨,以及伴随全球经济从新冠疫情中逐渐恢复而在终端市场产生的强劲需求。销量/产品组合上涨得益于创新与市场开发效应,以及来自终端市场的强劲需求。

因特种产品的销售额上升和销量增加而优化的产品组合推动了息税前利润增长。制造维护成本的上涨和持续的增长投资产生了一定的不利影响。

2021年与2020年各业务的业绩对比

特种材料 –销量/产品组合上涨16%,推动销售收入增长20%。销量强势增长与产品组合进一步优化得益于创新和市场开发效应,还包括耐用消费品、医疗和电子产品终端市场对特种塑料以及交通运输终端市场对高级中间膜和高性能膜产品的强劲需求。

产品组合的优化与销量的上涨推动息税前利润增长,但原材料、能源和分销成本的上涨盖过销售价格的上涨,压缩了利差,产生了一定的不利影响。制造维护成本的上涨和持续的增长投资也对息税前利润产生了不利影响。

添加剂及功能材料 –销售价格上涨12%,销量/产品组合上涨9%,推动销售收入增长22%。销售价格上涨的主要原因为原材料、能源和分销价格的上涨。交通运输、楼宇与建筑、耐用消费品终端市场的状况进一步改善,产品需求增强,使涂料添加剂和航空液压油业务实现两位数增长,进而推动销量/产品组合增长。

调整后息税前利润增长得益于产品组合的优化与销量的上升,但原材料、能源和分销成本的上涨盖过销售价格的上涨,压缩了利差,产生了一定的不利影响。制造维护成本的上涨和持续的增长投资也对息税前利润产生了不利影响。

纤维 –得益于创新与市场开发以及纺织品终端市场的持续复苏,销量/产品组合增长7%,推动销售收入增长8%。

由于原材料、能源和分销成本的上涨以及醋酸纤维丝束协议对近期定价灵活性的限制,销量的上涨效益被完全抵消,息税前利润出现下滑。制造维护成本的上涨和持续的增长投资也对息税前利润产生了不利影响。

化学中间体 –由于原材料、能源和分销价格的大幅上涨以及大宗商品市场的持续吃紧,销售价格上涨38%,推动销售收入增长36%。用于农业终端市场的功能性胺类产品和特种增塑剂销售额上升,改善了产品组合,但由于新加坡制造工厂的关停,销量出现下滑,产生了一定的不利影响。

尽管经营成本上涨,但利差进一步扩大,产品组合得到优化,推动息税前利润大幅增长。

现金流

2021年,经营活动产生的现金为16亿美元。出售部分轮胎添加剂产品线所得收入为6.67亿美元,资本支出为5.55亿美元。2021年,公司使用来自运营现金流和业务剥离所得收入的现金,通过股息和股票回购向股东返还14亿美元,此外,公司还偿还了3.5亿美元的债务。

2022年可用现金优先用于有机增长投资、支付季度分红、补强收购和股票回购。

2022年展望

谈及对2022年全年的展望时,Costa表示:"我们在2021年创下了全年销售收入和调整后每股盈利纪录,这证明了伊士曼创新型增长模式的优势。我们的特种产品线业绩增长速度快于终端市场,去年创造出约6亿美元的新业务收入。所有这一切都为2022年继续实现业务强劲增长奠定了坚实的基础。此外,我们的业务组合不断得到改善。这些成果都是在面临许多不利因素的情况下取得的,包括新冠疫情的持续影响、前所未有的物流与供应链挑战、以及原材料和能源成本上涨等通货膨胀现象。"

"未来,市场需求预计将保持强劲,并在我们的创新与市场开发推动下,继续以快于终端市场的速度不断增长。我们在去年下半年做出的定价调整有望推动特种业务的利差强劲增长。此外,随着运营转型项目的持续推进与制造维护成本的大幅削减,我们的成本结构有望进一步精简。强大现金流的产生与业务剥离所得收入使我们能够加大有机增长投资与股票回购力度。这些有利因素预计将完全抵消业务剥离与化学中间体业务利润率趋稳对息税前利润产生的约1亿美元的不利影响。基于2021年的卓越业绩,我们预计2022年的收入将进一步增长,调整后每股盈利将在9.50美元与10美元之间,运营现金流预计将超过16亿美元。"