央行开出“1号罚单”!中信银行反洗钱不力被罚2890万,连续四年“吃”

已有人阅读此文 - -

央行再开千万反洗钱罚单!

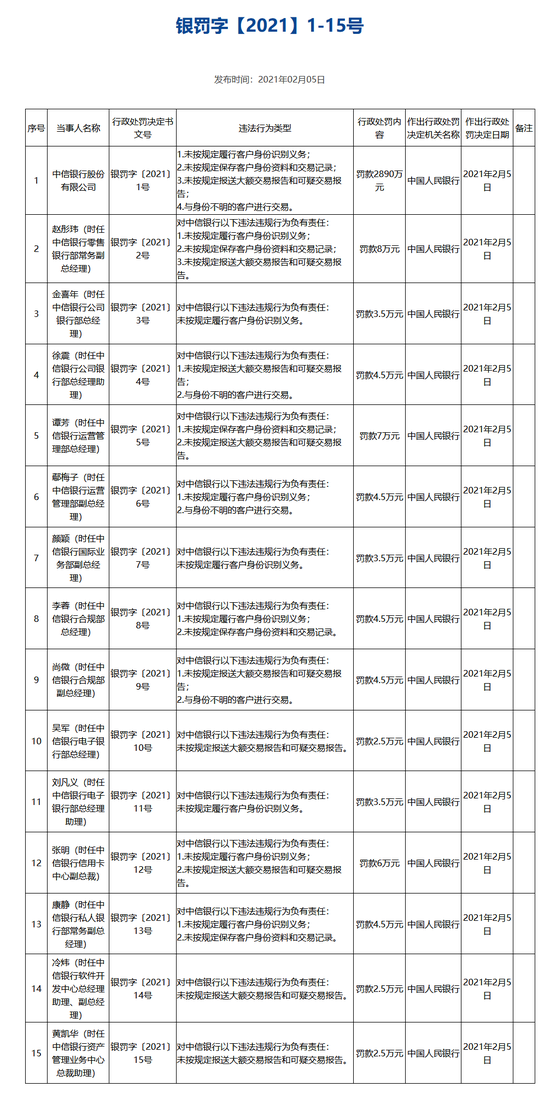

2月5日晚间,人民银行公布开年“1号罚单”,中信银行因涉及未按规定履行客户身份识别义务等四项反洗钱领域违规行为,被处罚款2890万元。同时,包括总行运营管理部总经理、电子银行部总经理等在内的14名相关责任人一并被罚。

值得注意的是,作为银行圈内的“罚单大户”,中信银行自2018年以来已连续四年收到金额超2000万元的大罚单。

近年来,反洗钱监管不断加码。仅在去年,人民银行共对417家机构及个人进行反洗钱处罚,罚款金额累计约6.28亿元。与此同时,相关政策也在不断完善,反洗钱监管有效性将逐步提升。

涉“四宗罪”被罚2890万

回应称已基本完成整改

罚单信息显示,中信银行因涉及未按规定履行客户身份识别义务;未按规定保存客户身份资料和交易记录;未按规定报送大额交易报告和可疑交易报告;与身份不明的客户进行交易“四宗罪”,被人民银行罚款2890万元。

此外,时任中信银行零售银行部常务副总经理赵彤玮、运营管理部总经理谭芳、电子银行部总经理吴军、信用卡中心副总裁张明等14位相关责任人一并被罚,分别被处罚款2.5万元至8万元不等。

对此,中信银行回应新浪金融研究院称,此次处罚是人民银行2019年对中信银行检查发现问题的处理结果。自2019年接受检查期间,该行按照“立查立改、举一反三”原则,积极开展整改工作。截至目前,具体问题已基本完成整改。

中信银行还表示,将继续严格执行中国人民银行反洗钱各项规定,秉承“重整改、强合规、防风险、提质效”反洗钱管理目标,进一步加大投入,推进反洗钱风险管理能力不断提升。

作为银行圈内的“罚单大户”,中信银行近年来多次收到监管开出的千万级别罚单。

2020年2月,中信银行曾因违规发放土地储备贷款、受托支付不符合监管规定、违规为房地产企业支付土地购置费用提供融资等十九项违法违规行为,被北京银保监局罚款2020万元。

2019年7月,中信银行因涉及未按规定提供报表且逾期未改正、贷后管理不到位导致贷款资金被挪用、投资同一家银行机构同期非保本理财产品采用风险权重不一致等十三项违法违规行为,被银保监会罚没2223.6677万元。

2018年11月,中信银行涉理财资金违规缴纳土地款、本行信贷资金为理财产品提供融资等“六宗罪”,被银保监会罚款2280万元。

值得注意的是,在反洗钱方面,中信银行也曾“踩雷”。去年9月,中信银行福州分行因未按规定履行客户身份识别义务,被央行福州中支罚款140万元。

反洗钱监管不断加码

去年相关处罚超6亿

此次央行开出罚款金额超千万的“一号罚单”,也彰显了监管部门持续推进反洗钱严监管的决心。

据统计,去年全年,央行及其分支机构共对417家反洗钱义务机构及相关责任人进行了反洗钱行政处罚,罚单共计733笔,罚款金额累计约6.28亿元,其中机构罚款金额约6.08亿元,个人罚款金额约0.2亿元。这一数据与2019年相比,在罚单数量上增长了近四分之一,罚款金额更是2019年的三倍。从被罚缘由来看,超过七成罚单与“未按规定履行客户身份识别义务”有关。

前不久,人民银行组织起草了《金融机构反洗钱和反恐怖融资监督管理办法(修订草案征求意见稿)》(以下简称《征求意见稿》),以进一步提高反洗钱监管有效性,提升金融机构反洗钱工作水平。

据悉,《征求意见稿》新增了金融机构反洗钱内部控制和风险管理相关工作要求。金融机构应建立与洗钱风险和经营规模相适应的内部控制制度,包括建立洗钱风险自评估制度,建立健全反洗钱组织机构和人力资源保障、反洗钱信息系统和技术保障、反洗钱内部检查和审计要求等。同时对金融机构提出洗钱风险管理要求,强调根据机构、客户、业务的风险状况,制定相应的风险管理措施和程序。

值得注意的是,《征求意见稿》还将银行理财子公司、非银行支付机构、从事网络小额贷款业务的小额贷款公司、消费金融公司等从事金融业务的机构一并纳入反洗钱和反恐怖融资监管范畴。